Sobat Finansialku, bingung gimana menganalisis laporan keuangan? Kenali dulu yang namanya rasio likuiditas! Cari tahu di sini!

Pengertian Rasio Likuiditas

Rasio likuiditas adalah salah satu rasio keuangan yang paling sering digunakan oleh investor dalam menganalisis laporan keuangan perusahaan.

Kalian bisa cari tahu seberapa penting laporan keuangan dengan investasi kalian melalui audiobook Finansialku berikut ini.

Sebelum berlanjut ke rasio likuiditas, Sobat Finansialku harus tahu apa itu rasio keuangan dulu nih. Rasio keuangan adalah nilai perbandingan dua atau lebih data pada laporan keuangan yang dijadikan alat untuk mengukur kinerja perusahaan.

Di dalam dunia keuangan, terdapat beberapa jenis rasio demi mengukur kinerja perusahaan dari berbagai sudut pandang, dan salah satunya adalah rasio likuditas.

Pertanyaan berikutnya, apa sih likuiditas itu?

Likuiditas adalah kemampuan perusahaan untuk memenuhi kewajibannya dalam membayar utang jangka pendek. Sebagai info, utang jangka pendek adalah utang yang akan jatuh tempo dalam kurun waktu 1 tahun.

Jadi rasio likuiditas adalah rasio yang digunakan untuk mengukur kemampuan perusahaan dalam membayar utang jangka pendeknya. Idealnya sih perusahaan mampu membayar utang jangka pendek tersebut menggunakan aset lancarnya.

Sebagai tambahan, aset lancar adalah aset yang mudah dicairkan ke dalam bentuk uang tunai dalam waktu singkat. Selain untuk membayar utang jangka pendeknya, aset lancar juga diharapkan dapat membiayai aktivitas bisnis sehari-hari.

Sobat Finansialku, terbayang kan pentingnya investor mengetahui rasio likuiditas?

Jangankan menghasilkan profit deh jika perusahaan saja masih kesulitan membayar utang-utang dan kebutuhannya dalam jangka waktu pendek.

Dengan mengetahui rasio likuiditas, investor dapat mengukur kelayakan bisnis suatu perusahaan sebelum menganalisa perusahaan tersebut lebih jauh lagi.

Macam-macam Rasio Likuiditas

Rasio likuiditas terbagi menjadi beberapa macam. Berikut ringkasan dan rumus perhitungannya.

Rasio Lancar (Current Ratio)

Rasio Lancar adalah rasio yang paling umum dari rasio likuiditas lainnya. Rasio Lancar didapat dari membagi aset lancar dengan kewajiban lancar.

Seperti yang sudah dijelaskan sebelumnya, aset lancar adalah aset yang mudah dikonversi menjadi uang tunai, sementara kewajiban/utang lancar adalah utang yang jatuh tempo dalam kurun waktu 1 tahun.

Rasio Lancar (Current Ratio) = Aset lancar (Current Assets) ÷ Kewajiban lancar (Current Liabilities)

Tentunya aset lancar baru dapat dikatakan memenuhi seluruh utang lancar jika Rasio Lancar lebih besar dari 1 (atau 100%).

Dilansir dari berbagai sumber, nilai Rasio Lancar yang baik beragam mulai dari 1,2; 1,5; hingga 3.

Rasio Lancar 1,5 artinya perusahaan tersebut memiliki aset lancar sebesar 1,5x dari kewajiban lancarnya.

Semakin tinggi nilai Rasio Lancar juga tidak selalu dinilai baik oleh investor. Sebab, nilai Rasio Lancar yang terlalu tinggi mengindikasikan adanya ketidakefisienan pada penggunaan aset.

Rasio Cepat (Quick Ratio)

Rasio Cepat atau yang sering pula disebut dengan quick ratio atau acid test ratio juga mengukur tingkat likuiditas perusahaan lho, Sobat Finansialku.

Hanya saja, pada rasio ini kita tidak memperhitungkan persediaan (inventory), meskipun persediaan adalah salah satu komponen aset lancar.

Tujuannya adalah, kita ingin mengetahui kemampuan aset perusahaan yang paling likuid dan dapat tersedia untuk memenuhi kewajiban pembayaran utang lancar maupun menghadapi kondisi darurat, tanpa harus menjual aset perusahaan.

Rasio Cepat (Quick Ratio) = [Aset lancar (Current Assets) – Persediaan (Inventory)] ÷ Kewajiban lancar

Dengan kata lain dapat kita simpulkan bahwa Rasio Cepat lebih akurat dalam menggambarkan likuiditas perusahaan dalam menyediakan dana segera.

Dari sudut pandang investor pun, Rasio Cepat mengindikasikan kestabilan keuangan perusahaan saat menghadapi kebutuhan mendesak.

Rasio Cepat tidak harus lebih dari 1 (100%).

Dilansir dalam bukunya Analisa Kritis Atas Laporan Keuangan (2002), Prof. Sofyan Safri Harahap mengemukakan bahwa walaupun Rasio Cepat suatu perusahaan tidak mencapai 100% tapi mendekati 100% juga sudah dikatakan sehat.

[Baca juga: Analisis Rasio Keuangan: Pengertian, Tujuan, dan Caranya]

Rasio Kas (Cash Ratio)

Lebih spesifik lagi, Rasio Kas adalah rasio keuangan yang ingin mengukur likuiditas perusahaan hanya dengan mengandalkan kas dan setara kasnya.

Rasio kas (Cash Ratio) = Kas dan Setara Kas ÷ Kewajiban lancar (Current Liabilities)

Sama halnya dengan Rasio Cepat, Rasio Kas tidak harus bernilai lebih dari 1 (100%). Bahkan Rasio Kas yang terlalu tinggi dinilai negatif oleh investor sehubungan dengan ketidakefisienan pada perputaran kas.

Dan karena hanya mengandalkan kas dan setara kas, rasio kas semata tidaklah cukup untuk menggambarkan tingkat likuiditas perusahaan.

Bahkan beberapa sector industri pun dengan sengaja menerapkan kebijakan internal dalam menjaga tingkat Kas dan Setara Kas-nya agar tetap rendah.

[Baca juga: Analisis Laporan Keuangan: Rasio Solvabilitas dan Rasio Aktivitas]

Menggunakan Rasio Likuiditas Dalam Analisa

Sobat Finansialku, meskipun sebelumnya disebutkan nilai tingkat rasio likuiditas yang baik, namun sebenarnya pada praktiknya tidak ada acuan/benchmark yang dapat menjadi acuan standar nilai ideal tingkat likuiditas untuk semua perusahaan lho.

Hal ini disebabkan oleh bisnis model perusahaan yang beragam dan siklus bisnis perusahaan yang berbeda-beda.

Misal, pada industri retail yang menerapkan efisiensi supply chain pada inventory sekelas Wal-Mart saja, Rasio Lancarnya sebesar 0,96 kali (per Juli 2021).

Sebaliknya, ada pula sektor industri yang trend Rasio Lancarnya di atas 3 kali, sektor property misalnya. Jadi, jangan dipukul sama rata untuk semua perusahaan harus di atas 1 dan di bawah angka sekian ya.

Sejatinya, rasio keuangan akan lebih bermanfaat jika dipakai sebagai alat ukur untuk perbandingan.

Misal perbandingan rasio keuangan suatu perusahaan dengan perusahaan lainnya di industri yang sama, perbandingan suatu perusahaan dengan rata-rata industrinya, atau perbandingan perusahaan tersebut dari tahun ke tahun.

[Baca Juga: Analisis Laporan Keuangan: Rasio Solvabilitas dan Rasio Aktivitas]

Contoh Perhitungan Rasio Likuiditas

Setelah Sobat Finansialku mengetahui konsep, macam-macam rasio likuiditas, dan cara menggunakan rasio likuiditas dalam analisa.

Waktunya Sobat Finansialku mencoba menghitung dan memanfaatkan rasio likuiditas tersebut dalam analisa teman-teman nih. Berikut panduannya!

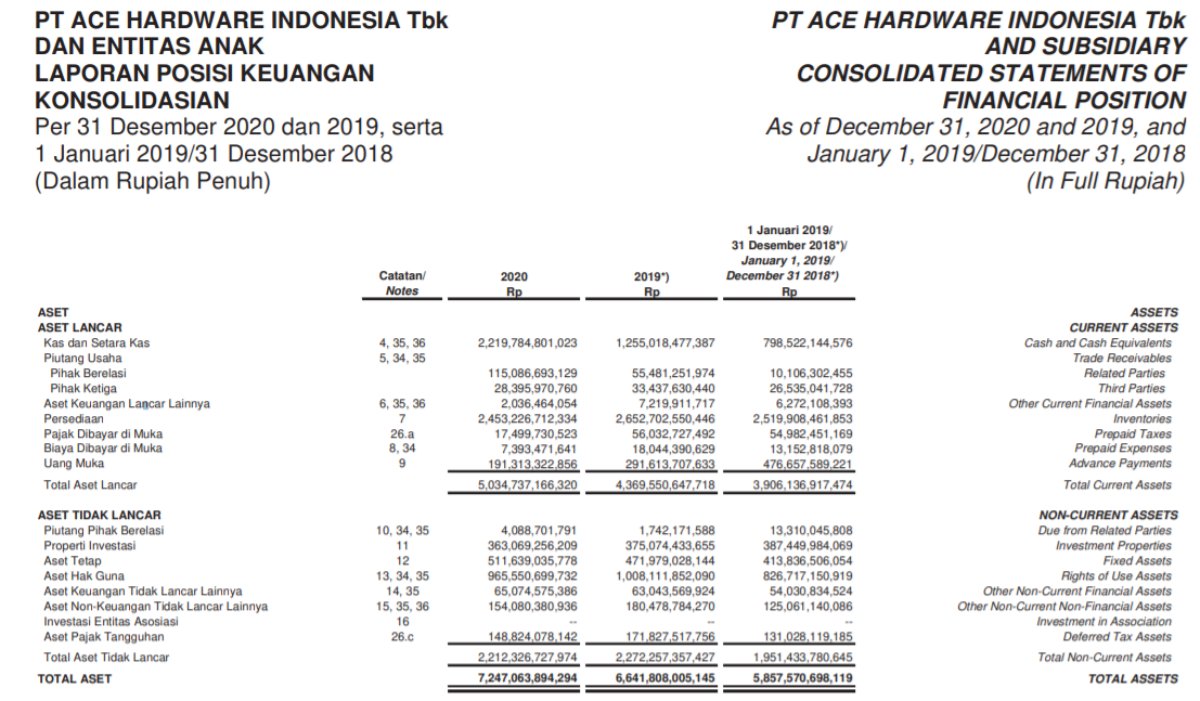

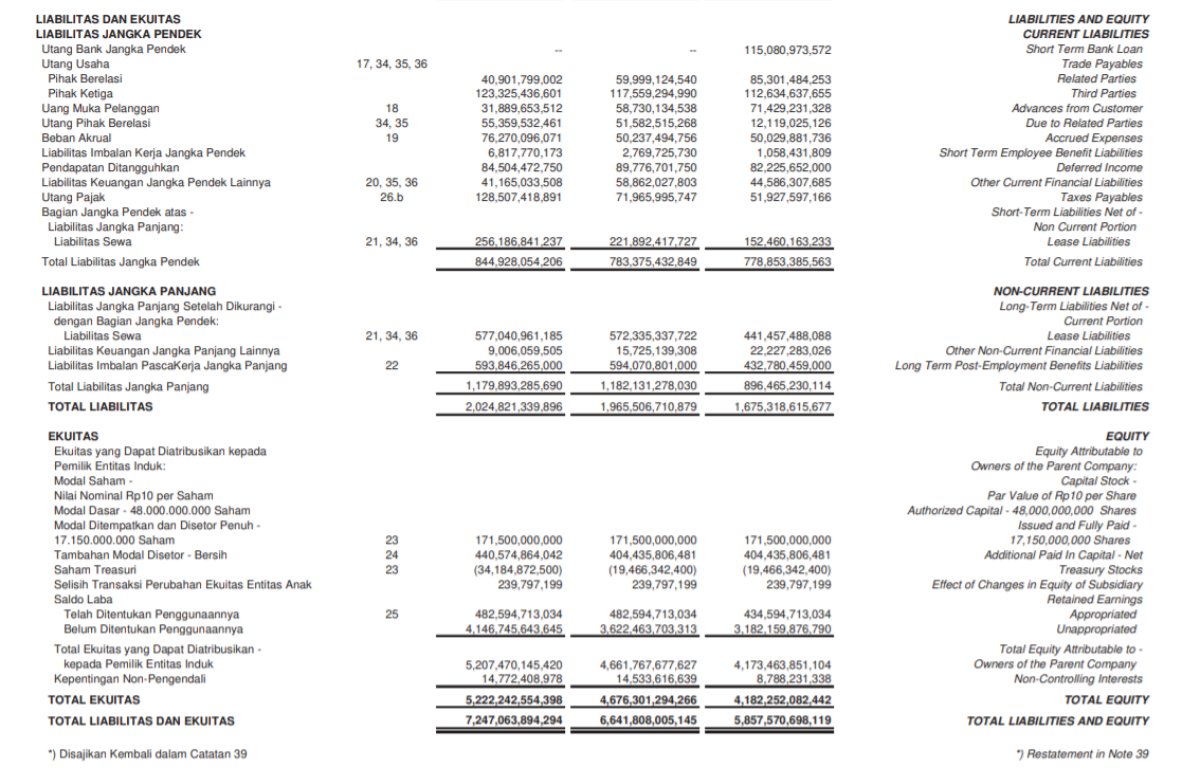

Rasio likuiditas dapat dihitung menggunakan data keuangan pada neraca. Untuk memudahkan, saya menggunakan PT Ace Hardware Indonesia Tbk. (ACES) sebagai contoh kasus rasio keuangan.

PT Ace Harware Indonesia Tbk. (ACES) adalah perusahaan yang bergerak di sector consumer cyclical yaitu sector perusahaan yang menghasilkan barang konsumen non-primer.

Dalam menghitung rasio likuiditas, kita akan berfokus pada akun aset lancar dan liabilitas jangka pendek.

*Penyebutan nama perusahaan pada artikel ini hanya sebagai bahan edukasi

Laporan Keuangan ACES

Berdasarkan laporan keuangan di atas, maka:

Contoh Perhitungan Rasio Lancar

Rasio Lancar ACES pada tahun 2020 = 5,96 x (5,035 M / 845 M)

Rasio Lancar ACES pada tahun 2019= 5,57 x (4,369 M / 783 M)

Contoh Perhitungan Rasio Cepat

Rasio Cepat ACES pada tahun 2020 = 3,05 x ((5,035 M – 2,453 M) / 845 M)

Rasio Cepat ACES pada tahun 2019 = 2,19 x ((4,369 M – 2,653 M) / 783 M)

Contoh Perhitungan Rasio Kas

Rasio Kas ACES pada tahun 2020 = 2,62 x (2,219 M / 845 M)

Rasio Kas ACES pada tahun 2019 = 1,60 x (1,255 M / 783 M)

Dari contoh kasus tersebut, sekilas dapat dikatakan bahwa ACES memiliki tingkat likuiditas yang sangat tinggi.

Namun kalau kita melihat beberapa tahun ke belakang lagi, dapat diketahui bahwa terdapat tren penurunan pada rasio likuiditas ACES, kecuali untuk Rasio Kas yang kembali naik di tahun 2019 dan 2020.

| Ratios | 2016 | 2017 | 2018 | 2019 | 2020 |

|---|---|---|---|---|---|

| Current Ratio | 7,25 | 7,03 | 6,49 | 5,57 | 5,96 |

| Cash Ratio | 1,81 | 1,89 | 1,27 | 1,60 | 2,63 |

Lalu, bagaimana dengan rata-rata rasio likuiditas pada sektor industrinya? Melihat data historikal 5 tahun terakhir, dapat disimpulkan bahwa rasio likuiditas ACES jauh melampaui rata-rata.

Namun kenaikan Rasio Kas ACES di tahun 2019 dan 2020 masih sejalan dengan kenaikan rata-rata di industri.

| IDXCYCLIC | 2016 | 2017 | 2018 | 2019 | 2020 |

|---|---|---|---|---|---|

| Current Ratio | 2,0 | 2,1 | 3,2 | 3,2 | 4,1 |

| Cash Ratio | 0,5 | 0,5 | 0,7 | 1,1 | 1,8 |

Lantas, jual atau beli donk?

Eits tunggu dulu, analisa laporan keuangan tidak hanya mengandalkan rasio likuiditas saja lho.

Rasio likuiditas memang penting dan dapat menjadi rambu-rambu awal bagi calon investor dan investor, namun masih banyak lagi aspek-aspek yang harus dipertimbangkan.

Contohnya bisnis model, kemampuan perusahaan menghasilkan profit, manajemen utang, kualitas manajemen, dst.

Kalau Sobat Finansialku tertarik untuk ngulik lebih dalam lagi mengenai saham, teman-teman dapat bergabung ke grup belajar saham Finansialku.

Grup ini dipandu langsung oleh pakar Value Investing, Rivan Kurniawan, dan Melvin Mumpuni, CFP®, CEO dan Founder Finansialku.com.

Demikian mengenal rasio likuiditas dan cara implementasinya, semoga bermanfaat dalam journey investasi kamu!

Semoga informasi yang dibagikan kali ini bisa memberikan manfaat. Jika ada yang ingin Anda diskusikan, silakan tulis di kolom komentar di bawah ini.

Jangan lupa bagikan artikel ini kepada teman dan kerabat lainnya. Terima kasih.

Editor: Eunice

Source:

- Harahap, 2020. Analisa Kritis Atas Laporan Keuangan

- Corporatefinanceinstitue.com – https://bit.ly/309Pkrj

- Investopedia.com – https://bit.ly/3AvK127, https://bit.ly/3iPRaE6

- IDX.com

- Idxchannel.com – https://bit.ly/3AuDowT

- Media.neliti.com – https://bit.ly/3BvRY8P

dilema besar