Mengenal pengertian dan tugas dari Bank Kustodian. Lalu risiko apa saja yang mungkin dihadapi oleh Bank Kustodian?

Ketahui jawabannya pada panduan belajar berikut ini.

Apa Itu Bank Kustodian?

Bank Kustodian adalah bank yang akan membantu mengurus administrasi, mengawasi dan menjaga aset reksa dana (safe keeping).

Administrasi yang dimaksud adalah administrasi untuk investor dan administrasi untuk manajer investasi.

Administrasi untuk investor, seperti: pencatatan dan pengiriman surat konfirmasi untuk setiap transaksi (pembelian, penjualan dan pengalihan reksa dana), laporan bulanan investasi.

Administrasi untuk manajer investasi, seperti: konfirmasi pembelian, penjualan, aksi korporasi pada surat berharga, pencatatan yang berkaitan dengan pasar uang (khususnya deposito).

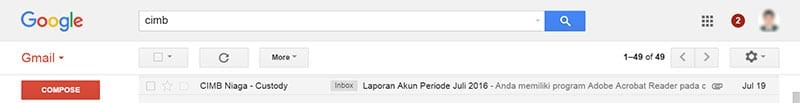

Jika Anda berinvestasi reksa dana, Anda akan mendapatkan laporan bulanan seperti contoh di bawah ini:

laporan dikirim melalui email

contoh laporan akun reksa dana

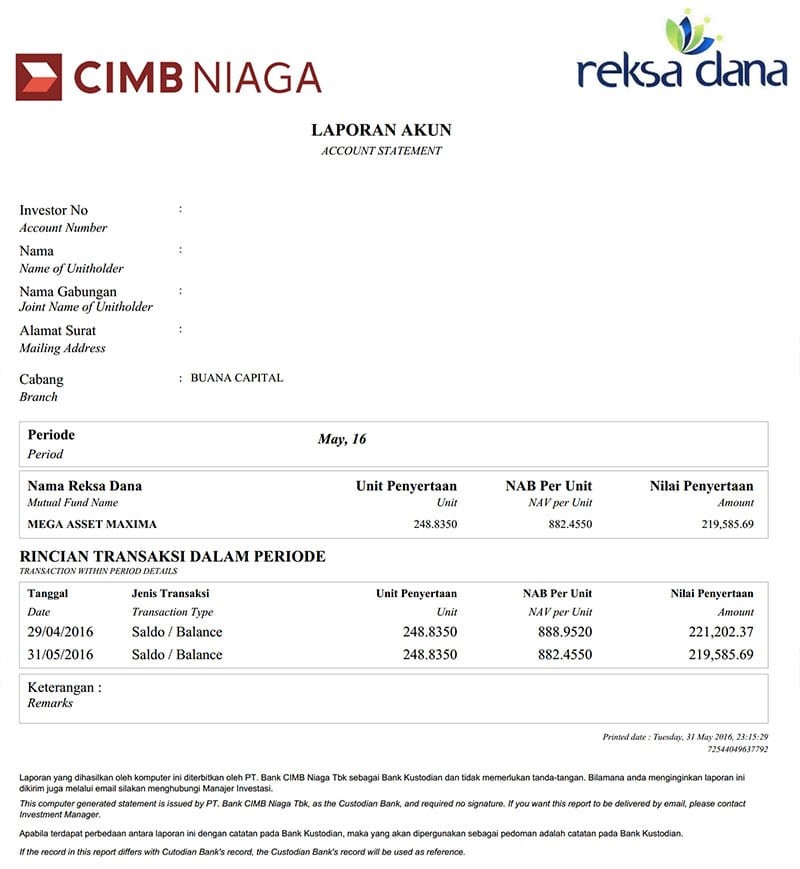

Setiap reksa dana harus mencantumkan bank kustodian di prospektusnya.

contoh tampilan halaman pertama prospektus reksa dana

Tugas Bank Kustodian

Tugas-tugas bank kustodian, terkait dengan investasi reksa dana:

- Melakukan administrasi kekayaan reksa dana, seperti menyimpan seluruh sertifikat, dokumen dan aset lainnya;

- Melakukan administrasi terkait pengelolaan manajer investasi, misalnya melakukan pencatatan jual beli saham, obligasi, pasar uang, penempatan deposito, dan lainnya;

- Melakukan administrasi terkait dengan investor, seperti pengiriman surat konfirmasi transaksi jual, beli, pengalihan (switching), perhitungan unit, dan pengiriman laporan.

- Ikut serta melakukan pengawasan terhadap manajer investasi;

- Menyimpan dan mengamankan kekayaan reksa dana.

- Membuat pembukuan dan pelaporan.

- Bertanggung jawab atas segala kerugian yang timbul karena kesalahannya.

- Menghitung Nilai Aktiva Bersih (NAB) Reksa Dana setiap hari.

- Menyelesaikan transaksi efek sesuai dengan instruksi Manajer Investasi.

- Membayar biaya pengelolaan dan biaya lain yang dibebankan pada Reksa Dana sesuai kontrak.

- Melakukan pembayaran kepada pemegang Unit Penyertaan, jika dalam Kontrak Investasi Kolektif menetapkan adanya kebijakan mengenai pembagian hasil secara berkala kepada pemegang Unit Penyertaan.

- Melakukan penyimpanan dan pemeliharaan catatan secara terpisah yang menunjukkan semua perubahan mengenai jumlah Unit Penyertaan yang dimiliki setiap pemegang Unit Penyertaan, nama, kewarganegaraan, alamat, serta identitas lain dari para pemegang Unit Penyertaan.

- Memastikan bahwa Unit Penyertaan diterbitkan hanya atas penerimaan dana dari calon pemegang Unit Penyertaan, pihak yang sudah ditentukan pada saat pembukaan rekening; dan/atau pihak yang ditentukan oleh pemegang Unit Penyertaan setelah pembukaan rekening.

- Mengurus Transaksi Unit Penyertaan.

- Melakukan pemisahan kekayaan Reksa Dana dari kekayaan Bank Kustodian.

- Memberi jasa Penitipan Kolektif dan Kustodian sehubungan dengan kekayaan Reksa Dana.

- Menyusun dan menyampaikan laporan kepada Manajer Investasi, Otoritas Jasa Keuangan, dan pemegang Unit Penyertaan.

- Dapat menolak instruksi Manajer Investasi, yang dilakukan secara tertulis dengan tembusan kepada Otoritas Jasa Keuangan, apabila instruksi Manajer Investasi tersebut pada saat diterima oleh Bank Kustodian secara jelas melanggar peraturan perundang-undangan di bidang Pasar Modal dan/atau Kontrak Investasi Kolektif.

Adapun secara umum, tugas dan tanggung jawab bank kustodian reksa dana di atas dapat digolongkan menjadi 3 yaitu:

- Compliance Monitoring: Tugas yang berkaitan dengan pengawasan atas kinerja manajer investasi, antara lain adalah tugas nomor (8), (12) dan (13).

- Administrator and Transfer Agent: Tugas yang berkaitan dengan administrasi dan penyelesaian transaksi, antara lain adalah tugas nomor (1), (2), (3), (4), (5), (6), (7), dan (9).

- Safe Keeping: Tugas yang berkaitan dengan penitipan dan penyimpanan harta, yaitu tugas nomor (10) dan (11).

Jika reksa dana diibaratkan sebagai suatu perusahaan, maka fungsi bank kustodian sebagai compliance monitoring adalah memastikan bahwa direksi perusahaan (manajer investasi) melakukan eksekusi sesuai anggaran dasar dan anggaran rumah tangga.

Sebagai administrator and transfer agent: Setiap kali ada dana masuk dan keluar, bank kustodian akan menangani administrasi, pengiriman uang dan pembayaran.

Sebagai safe keeping: Bank kustodian akan bertindak seperti satpam yang mengamankan uang dari masyarakat secara fisik dan surat berharga seperti sertifikat deposito, obligasi dan saham yang dibeli oleh manajer investasi.

Di Indonesia terdapat 19 bank kustodian (data per tanggal 16 Agustus 2016, pukul 10.00 WIB) yang terdaftar dalam PT Kustodian Sentral Efek Indonesia (KSEI). Untuk informasi lebih lanjut, Anda dapat mengunjungi website KSEI.

Jika Bank Kustodian Bangkrut?

Dalam perbankan, kita mengenal LPS (Lembaga Penjamin Simpanan).

Dengan adanya LPS, apabila suatu bank bangkrut maka nasabah yang ditempatkan di bank tersebut masih aman asalkan sesuai dengan syarat dan ketentuan yang ditetapkan oleh LPS.

Dalam kasus bank kustodian bangkrut, apakah ada mekanisme serupa untuk aset yang disimpan bank kustodian?

Jawabannya tidak, karena penempatan dana masyarakat pada bank dan penyimpanan aset reksa dana pada bank kustodian menggunakan prosedur yang berbeda.

Ketika nasabah menempatkan dananya di tabungan, giro atau deposito perbankan, dana tersebut masuk dalam laporan keuangan bank dan dicatatkan sebagai kewajiban bank tersebut. Dalam bahasa perbankan, dana masyarakat ini disebut dengan Dana Pihak Ketiga (DPK).

Karena merupakan kewajiban, bank mengasuransikan DPK tersebut kepada LPS dengan membayar sejumlah premi. Untuk DPK yang memenuhi ketentuan LPS, apabila terjadi kebangkrutan, maka LPS yang akan membayarkan dana masyarakat.

Untuk reksa dana, pada dasarnya tidak dicatatkan dalam laporan keuangan bank karena sifatnya hanya dititipkan.

Penyimpanan aset reksa dana pada bank kustodian itu pada dasarnya sama seperti Anda menyimpan harta Anda di brankas atau safe deposit box (SDB) perbankan.

Ketika Anda menyimpan harta dan surat berharga seperti akta tanah, akta properti, perhiasan, uang kas, emas dan lainnya pada SDB, biasanya bank tidak mendata apa saja yang disimpan.

Demikian juga dengan reksa dana. Mereka hanya menyediakan fasilitas penitipan.

Dengan demikian, apabila terjadi kebangkrutan pada bank kustodian, maka aset yang terdapat dalam SDB tersebut tetap aman karena tidak bisa ikut disita.

Satu-satunya risiko aset yang disimpan dalam SDB adalah hilang. Penyebab kehilangan bisa karena kelalaian dalam melakukan penyimpanan.

Untuk hal ini, dalam Undang-Undang Pasar Modal telah disebutkan bahwa jika aset reksa dana yang disimpan hilang karena kelalaian dari bank kustodian, maka mereka wajib mengganti kehilangan tersebut.

Dengan penjelasan di atas, maka sekalipun bank kustodian bangkrut, maka aset reksa dana masih aman.

Sama seperti kasus manajer investasi, jika suatu bank kustodian bangkrut maka pilihannya adalah reksa dana dibubarkan, seluruh aset dijual dan dikembalikan ke nasabah. Atau, alternatifnya dialihkan kepada bank kustodian yang lain.

Yang dapat membuat investor reksa dana kehilangan seluruh investasinya bukanlah manajer investasi atau bank kustodian yang bangkrut.

Tapi jika manajer investasi yang mengelola reksa dana tersebut menginvestasikan dana kelolaannya pada sebuah perusahaan dan perusahaannya tersebut bangkrut.

Contohnya untuk investasi saham, berarti perusahaan penerbit saham tersebut bangkrut atau untuk investasi obligasi, berarti perusahaan penerbit obligasi gagal bayar.

Dalam hal ini, peraturan OJK telah melindungi nasabah dengan mensyaratkan manajer investasi melakukan diversifikasi dengan maksimal penempatan pada satu perusahaan yang sama maksimal 10%. Untuk reksa dana syariah bisa hingga maksimal 20% karena keterbatasan instrumen efek syariah.

Dengan kata lain, dana reksa dana paling sedikit akan ditempatkan ke 10 perusahaan (atau 5 perusahaan untuk reksa dana syariah).

Sementara yang dapat membuat nasabah kehilangan semua uang adalah ke 10 (atau 5) perusahaan tersebut bangkrut pada saat yang sama. Kemungkinannya tentu relatif kecil.

Manajer investasi yang profesional tentunya akan memilih perusahaan yang mapan dengan kinerja fundamental yang baik sehingga risiko ini bisa diminimalkan.

Dan sebagai investor, tentunya kita perlu memilih manajer investasi yang berpengalaman agar merasa nyaman dalam melakukan investasi.

Selanjutnya, Anda dapat membaca panduan belajar: Manajer Investasi

Jika Anda mempunyai masalah keuangan, Yuk konsultasi dengan Certified Financial Planner (CFP) Finansialku.

Namun, sebelumnya lakukan dahulu cek kesehatan keuangan supaya konsultasi Anda bisa selesai tepat sasaran, ya. Tenang! Cek kesehatan keuangan bisa Anda lakukan melalui aplikasi Finansialku juga, kok.

Anda dapat mengunduh Aplikasi Finansialku di Apps Store atau Play Store dan manfaatkan potongan harga Rp 50 ribu dengan kode promo: WEBTAHUNAN untuk biaya member PREMIUM yang lebih ekonomis selama satu tahun.

Masih bingung dalam investasi reksa dana, tenang saja Finansialku punya video menarik dibawah ini! Jangan lupa untuk subscribe Youtube Finansialku untuk update tips keuangan lainnya.

Editor: Julius Fallen

Sumber Gambar:

- Cover – https://bit.ly/3j3649t

dilema besar